Tasas de interés: por qué finalmente terminó la larga era de las finanzas cada vez más baratas

El Banco de Inglaterra advierte que se avecinan aumentos a medida que aumenta la inflación

El gobernador del Banco de Inglaterra, Andrew Bailey

Kirsty O'Connor - WPA Pool / Getty Images

El experto en economía John Whittaker, de la Universidad de Lancaster, explica por qué se necesita un aumento inminente de las tasas de interés para mantener la economía del Reino Unido en el buen camino

Se esperaba ampliamente que el Banco de Inglaterra aumentara ligeramente su tasa bancaria oficial el 4 de noviembre, pero decidió mantener el mínimo histórico del 0,1%. Sin embargo, el Banco lo ha dejado claro que pronto se necesitará un aumento, y el incrementos recientes en las tasas hipotecarias indican que los prestamistas están de acuerdo. Entonces, ¿por qué la decisión de retrasar?

El Banco de Inglaterra es muy consciente de la angustia que las tasas más altas causan a los prestatarios y, en particular, al mayor prestatario del país: el gobierno del Reino Unido. Con el nivel actual de deuda nacional, aproximadamente £ 2 billones, cada aumento en las tasas en un punto porcentual eleva el interés pagado por el gobierno sobre sus bonos en £ 20 mil millones por año a largo plazo.

Las tasas más altas también tienen un efecto moderador sobre los precios de la propiedad y los activos financieros como las acciones. De hecho, esta es una forma en la que se cree que funciona la política monetaria: si la gente se siente menos rica, gasta menos y esto alivia la presión sobre la inflación.

Por otro lado, lo que es malo para los prestatarios es bueno para los ahorradores. A medida que suban las tasas, los depósitos bancarios serán mejor recompensados e incluso las finanzas de nuestros asediados fondos de pensiones deberían comenzar a verse más saludables.

Pero independientemente de quién gane y quién pierda por las tasas de interés más altas, la inflación va en aumento. El Banco no quiere perder credibilidad al dejar que suba demasiado antes de endurecer la política monetaria.

El dilema de la inflación

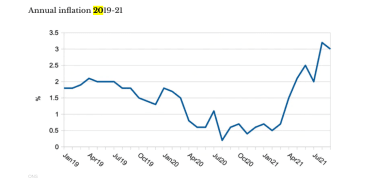

Después de haber aumentado durante los últimos 12 meses, la inflación del Reino Unido es actualmente del 3,1%, y el Banco espera incluso podría alcanzar un incómodo 5% a principios del próximo año, mucho más alto que su objetivo del 2%. Sin embargo, el banco mantiene la vista que esta inflación más alta resultará ser temporal, argumentando que retrocederá a medida que disminuya el exceso de demanda de bienes post-Covid y se resuelvan los cuellos de botella de la oferta. En contra de eso, es probable que los precios de la energía sigan siendo más altos, impulsados en parte por iniciativas climáticas; y si los empleadores continúan teniendo problemas para cubrir las vacantes, los salarios más altos también tenderán a hacer subir los precios.

La conclusión es que nadie sabe realmente hacia dónde se dirige la inflación, por lo que el Banco está luchando con el dilema habitual: ¿sube las tasas ahora para prevenir la inflación futura o las mantiene bajas para evitar poner en peligro la recuperación económica mientras espera que la inflación lo haga? desaparecer por sí mismo? No puede ser de ambas formas.

Este mismo dilema se repite en otros países. En Estados Unidos, la situación es igualmente preocupante, con una inflación ya en 5,4% contra una meta del 2%. Sin embargo, la Reserva Federal también sigue insistiendo que la alta inflación actual es temporal, lo que justifica mantener su tasa de interés oficial (la tasa de fondos de la Fed) cerca de cero.

Sin embargo, la Fed no está completamente sentada en sus manos; eso ha anunciado que comenzará a reducir su programa de flexibilización cuantitativa (QE), en el que está creando US $ 120 mil millones (£ 89 mil millones) al mes para comprar bonos del gobierno de Estados Unidos y otros activos financieros para ayudar a apuntalar la economía. A partir de mediados de noviembre, lo reducirá en US $ 15.000 millones cada mes. Este es al menos un reconocimiento por parte de la Fed de que su política monetaria excesivamente estimulante debe eventualmente llegar a su fin.

De vuelta en el Reino Unido, el Banco de Inglaterra ha acumulado 800.000 millones de libras esterlinas de deuda pública como resultado de sus propias compras de activos QE, diseñadas para estimular la demanda, especialmente desde el estallido de Covid. En algún momento, el Banco deberá comenzar a descargar esta deuda.

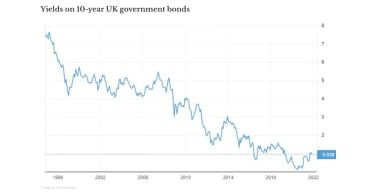

Sus opciones de cuándo y cómo hacer esto presentan al Banco posiblemente un dilema aún mayor que la tasa bancaria, porque deshacer la QE aumentará los rendimientos de los bonos, lo que aumentará directamente los costos de interés para el gobierno y todos los demás prestatarios a largo plazo.

De hecho, los rendimientos ya han comenzado a subir después de muchos años de declive (consulte el gráfico anterior). Esta es una señal de que los inversores piensan que la política monetaria debe endurecerse para frenar la inflación (elevando las tasas oficiales y revirtiendo la QE), lo que también explica por qué las tasas hipotecarias ya han estado subiendo.

Todo esto confirma que la larga era de las finanzas cada vez más baratas finalmente ha terminado. El futuro será más difícil gracias a las tasas de interés más altas, o una inflación más alta, o ambas cosas.

John Whittaker , investigador senior de economía, Universidad de Lancaster .

Este artículo se vuelve a publicar de La conversación bajo una licencia Creative Commons. Leer el artículo original .